- Las principales economías son más resilientes de lo esperado: se prevé un crecimiento del PIB mundial del 2,7% en términos reales en 2024

- Se espera que el mercado duro de seguros generales continúe durante 2024 y 2025, ya que la inflación y el aumento de los costos de las reclamaciones impulsan las tasas al alza

- Las tasas de interés más altas impulsarán tanto el crecimiento como la rentabilidad del negocio de seguros de vida en 2024

Las tensiones geopolíticas y el aumento de la inflación han generado preocupación económica en los últimos años. El informe anual World Insurance Sigma del Swiss Re Institute concluye que la economía mundial se ha mantenido notablemente resistente, lo que prepara el terreno para el crecimiento y la mejora de la rentabilidad en toda la industria de seguros.

Jérôme Haegeli, economista jefe del grupo Swiss Re, afirma: “El sector de los seguros ha alcanzado un nuevo equilibrio tras los desafíos de los últimos años. La economía mundial ha sorprendido al alza, lo que debería impulsar una mayor demanda de seguros. El sector de vida, en particular, es uno de los que hay que tener en cuenta, ya que las tasas de interés más altas impulsan los ingresos por inversiones y la demanda de rentas vitalicias por parte de los consumidores, lo que ofrece a más personas unos ingresos de jubilación seguros”.

Crecimiento global continuo para 2024 y 2025

Swiss Re Institute estima que el producto interno bruto (PIB) mundial crecerá un 2,7% en términos reales en 2024, al igual que en 2023. Se espera que este crecimiento resiliente continúe en 2025 con un 2,8% en términos reales. Si bien las perspectivas generales son positivas, las regiones siguen trayectorias diferentes: se prevé que Estados Unidos crezca un 2,5% en 2024, mientras que se espera que la zona del euro muestre un crecimiento por debajo de la tendencia del 0,7%.

La tendencia a la desinflación mundial continúa, pero es poco probable que el regreso a los niveles de inflación objetivo sea un camino tranquilo. En Estados Unidos, se espera que la inflación vuelva a su nivel objetivo en 2025, debido a que los precios de los servicios básicos son más altos de lo previsto. Europa ya está cerca de sus niveles de inflación objetivo, impulsada por una caída de los precios de la energía en 2023, precios básicos más débiles y una desaceleración prevista del crecimiento salarial.

Se espera que la rentabilidad de los seguros no vida mejore

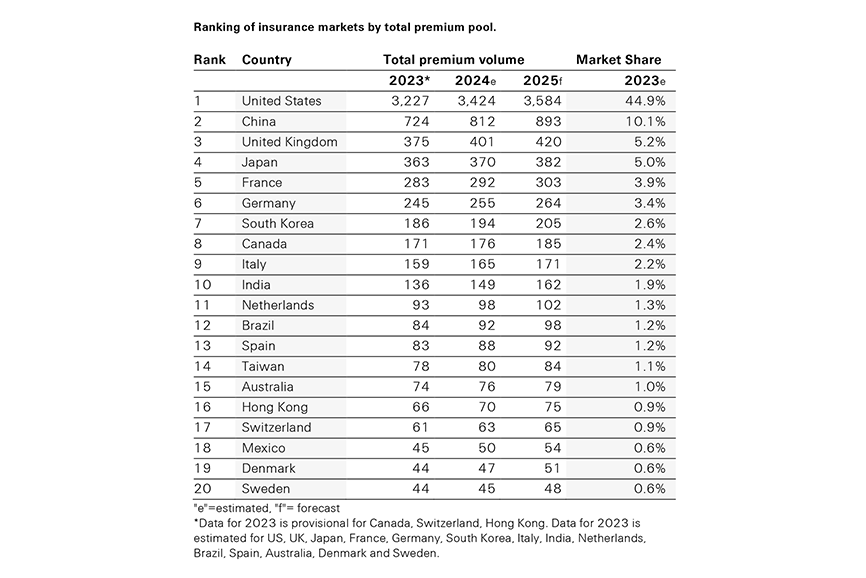

Debido a la inflación y al consiguiente aumento de los costes de las reclamaciones, las aseguradoras de no vida han aumentado las tarifas en los últimos años. Swiss Re Institute prevé que los precios más altos continuarán en 2024 para las líneas personales y se moderarán en 2025. En el caso de las líneas comerciales, aunque siguen siendo positivas, los aumentos de tarifas se han desacelerado y algunos mercados están empezando a suavizarse. En general, se prevé que el volumen de primas de no vida se base en el crecimiento del 3,9% logrado en 2023, alcanzando los 4,6 billones de dólares en 2024 y los 4,8 billones de dólares en 2025.

Kera McDonald, directora de suscripción de Swiss Re Corporate Solutions, afirma: “Los seguros comerciales representan casi la mitad del mercado total de daños materiales y accidentes. Esperamos que las compañías de seguros comerciales mantengan la rentabilidad en 2024, ya que las tendencias de las tarifas han permitido que líneas como los daños materiales se mantengan a precios sostenibles. La industria ha visto aumentos de tarifas de un solo dígito para los negocios de daños materiales suscritos este año. En el sector de daños materiales, observamos una tendencia de suavización general del mercado en la mayoría de las líneas de larga duración”.

Se espera que las aseguradoras de propiedades y accidentes mejoren su rentabilidad en 2024, con un retorno sobre el capital (ROE) para toda la industria en ocho mercados principales del 10% en lo que va del año, frente al 6% en 2023. Se pronostica un ROE superior al 10% hasta 2025.

El auge de los seguros de vida se debe al aumento de los tipos de interés

El sector de los seguros de vida se enfrenta a un doble beneficio a raíz del entorno de tipos de interés más altos: un crecimiento de los ingresos y una mejora de la rentabilidad. Swiss Re Institute prevé un crecimiento de las primas del 2,9% para el sector a finales de 2024, alcanzando un total de primas de 3,0 billones de dólares. Se espera un crecimiento similar del 2,7% en 2025. Deberían observarse fuertes repuntes del crecimiento en muchos mercados clave, y Europa occidental y la región avanzada de Asia Pacífico volverán a registrar un crecimiento de las primas.

Un área de crecimiento importante para los seguros de vida es la adopción de rentas vitalicias para impulsar los ahorros para la jubilación. En Estados Unidos, por ejemplo, las ventas de rentas vitalicias a tasa fija aumentaron un 63% en 2022 y un 36% en 2023. A más largo plazo, se espera que los mercados avanzados contribuyan con la mitad de todas las primas adicionales en los próximos 10 años, impulsados por un fuerte crecimiento de las rentas vitalicias.

Para 2024, Swiss Re Institute prevé que la combinación de mayores primas y mayores ingresos por inversiones impulsará la rentabilidad en el sector de vida, y que los resultados operativos en los ocho mercados principales aumentarán un 15% durante el año.