Los volúmenes globales de primas de seguros alcanzarán un nuevo máximo en 2022

Este artículo fue escrito por Fernando Casanova Aizpun, Economista sénior, Swiss Re Institute & Li Xing, Jefe de Análisis de Mercado de Seguros, Swiss Re Institute & Roman Lechner, Líder de Investigación Económica de P&C, Swiss Re Institute & Rajeev Sharan, Economista Sénior, Swiss Re Institute

La economía global se está desacelerando bruscamente y la inflación está en máximos de varias décadas: anticipamos lo que llamamos “recesiones inflacionarias” en muchas economías importantes durante los próximos 12 a 18 meses. Los bancos centrales están subiendo las tasas de interés, apuntando a la estabilidad de precios sobre el crecimiento económico. Desde nuestro punto de vista, esto es un aspecto positivo notable para las difíciles condiciones actuales, en dos frentes. Ayudará a evitar la estanflación al estilo de la década de 1970. También señala el final de la era de la represión financiera. Para las aseguradoras, el aumento de las tasas de interés es un rayo de luz con los retornos de inversión que mejorarán.

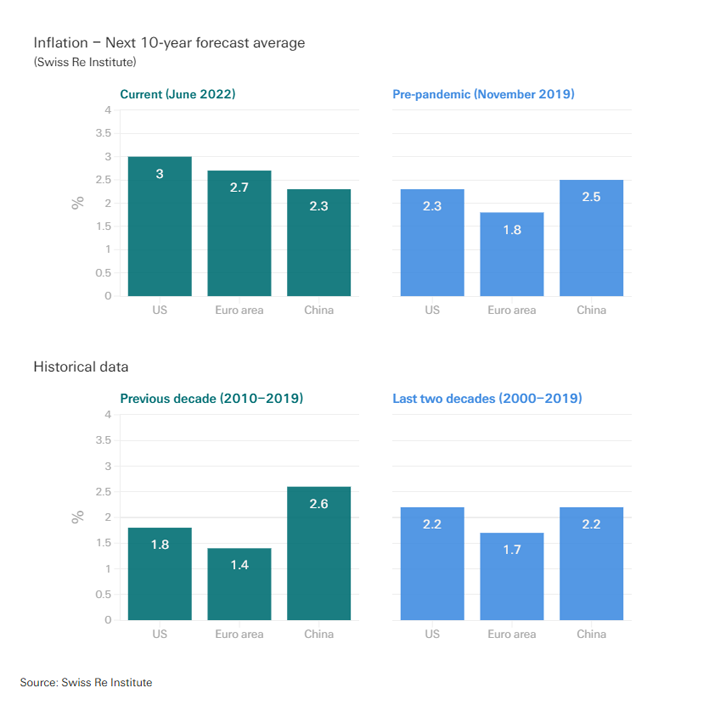

Esperamos que la alta inflación se mantenga por más tiempo y pronosticamos tasas de inflación más altas para la década de 2020 que en los 10 años anteriores. En el caso de China, creemos que factores estructurales como el aumento de la productividad y la creciente digitalización, entre otros, conducirán a una inflación de tendencia más baja.

Para las aseguradoras, el principal impacto de la inflación se reflejará en el aumento de los costos de siniestros, más en los seguros de no vida que en los de vida, en los que los beneficios de la póliza se definen al inicio. Las líneas de negocio de automóviles y de responsabilidad civil probablemente se verán más afectadas de inmediato. Los accidentes y la responsabilidad general y de automóviles también se verán afectados, y la inflación alimentará las reclamaciones por lesiones corporales.

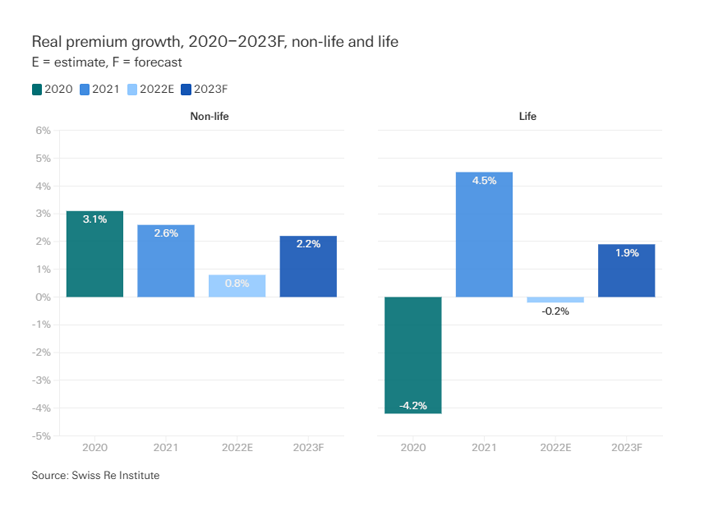

Estimamos un fuerte crecimiento nominal del 6,1% en las primas totales (no vida y vida) en 2022. Sin embargo, en términos reales, eso se traduce en un crecimiento casi plano (+0,4%). No obstante, en términos nominales, esperamos que los volúmenes totales de primas superen la marca de los 7 billones de USD por primera vez este año. Basamos nuestra estimación en la fuerte recuperación del mercado desde los mínimos inducidos por la pandemia, el endurecimiento continuo de las tasas en no vida y un mayor crecimiento de las primas en los mercados emergentes en particular.

“Los seguros siguen siendo una industria en crecimiento, y alcanzar la marca de los 7 billones de dólares estadounidenses en primas globales es un hito importante. Sin embargo, estos no son tiempos fáciles y las aseguradoras deberán vigilar de cerca la inflación y el crecimiento económico”.

Jerome Jean Haegeli, economista jefe del grupo, Swiss Re

En no vida, esperamos que la inflación de los valores de exposición y el endurecimiento de las tasas impulsen el crecimiento de las primas globales. Las líneas comerciales (incluida la compensación de trabajadores) seguirán expandiéndose más que las líneas personales (incluida la salud). Estimamos un aumento de 1,1% en las primas comerciales en 2022 y un aumento de 3,1% en 2023, respaldado por el endurecimiento de las tarifas. Las primas de seguros de líneas personales se expandirán en un estimado de 0.5% en 2022, principalmente debido al estancamiento en los mercados avanzados.

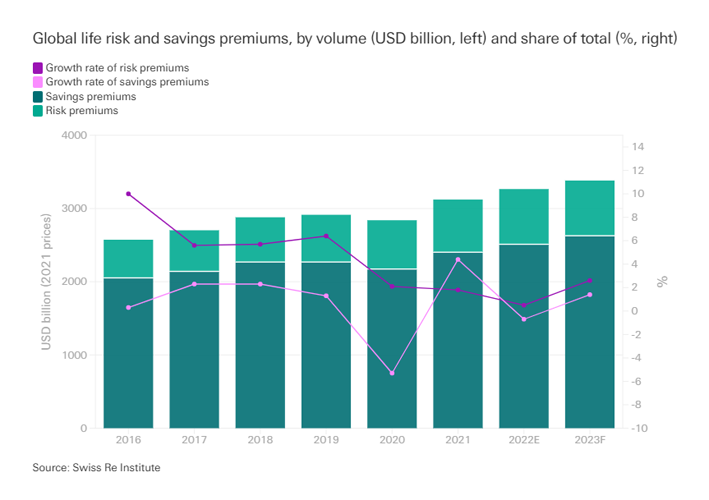

En vida, estimamos que las primas globales se contraerán levemente un 0,2% en términos reales en 2022. Las primas de ahorro, que representan más de las tres cuartas partes del sector de vida, probablemente sufrirán las condiciones volátiles del mercado financiero y la caída de los ingresos disponibles. Una mayor conciencia del riesgo seguirá respaldando la demanda de productos de protección de la vida.

Otros puntos importantes de este sigma son:

- Estamos por debajo del consenso sobre nuestras previsiones de crecimiento económico para EE.UU. y la zona del euro en 2023, y esperamos que la alta inflación se mantenga durante algún tiempo.

- Las líneas de negocio susceptibles de mayores siniestros como resultado de la guerra en Ucrania incluyen segmentos de nicho como aviación, crédito comercial, riesgo político y seguros marítimos. La demanda de seguros cibernéticos podría aumentar.

- En no vida, pronosticamos un retorno a un crecimiento positivo en términos reales en 2023, con un aumento de las primas globales del 2,2%, basado en el endurecimiento continuo de las tarifas, principalmente en las líneas comerciales.

- Esperamos que el impacto de las altas tasas de interés, mayores retornos de inversión y mejores resultados de suscripción comiencen a mostrarse en una mejor rentabilidad el próximo año.

- Las primas de vida crecerán aproximadamente un 1,9% en términos reales el próximo año, con una mayor concienciación sobre los riesgos después de la pandemia, lo que impulsará la demanda de productos de tipo protección, y a medida que las aseguradoras se digitalicen cada vez más.

- El impacto del aumento de las tasas de interés probablemente se reflejará en mejores retornos de inversión para las aseguradoras de vida ya en 2022, con un impulso más significativo a mediano y largo plazo.

- La gravedad de los reclamos de COVID-19 puede disminuir a partir de 2023 a medida que el mundo se adapta a vivir con el virus. Esto también podría respaldar la rentabilidad del sector de vida.

Fuente: Swiss Re Institute / Sigma 4