Este artículo fue escrito por Hendre Garbers, economista senior de Swiss Re Institute y Ayush Uchil, economista de seguros y científico de datos de Swiss Re Institute

La incertidumbre económica es elevada y los riesgos de recesión e inflación siguen siendo elevados. En este entorno, una “grave recesión global” y una “estanflación al estilo de los años 1970” son dos escenarios alternativos clave en los que las aseguradoras deberían pensar. Cada uno plantea desafíos distintos: los primeros en torno a la solidez del balance y la solvencia, y los segundos en torno al desempeño técnico. Lo válido para ambos escenarios es que las respuestas de mitigación pueden implicar largos plazos de preparación.

Conclusiones clave

- La actual incertidumbre económica resalta el valor de la planificación de escenarios para las aseguradoras.

- Como una de dos alternativas, un escenario de “recesión global severa” afectaría a ambos lados del balance y generaría preocupaciones sobre la solvencia.

- Mientras tanto, el impacto de la estanflación al estilo de los años 70 estresaría más el desempeño técnico.

- Los principales acontecimientos que hay que vigilar para detectar un cambio hacia cualquiera de los dos escenarios son el impulso inflacionario, los errores de política monetaria, las renovadas presiones sobre los precios de la energía y las materias primas y las tensiones en los mercados financieros.

- Incluso con balances sólidos, las aseguradoras deben recordar que las acciones de mitigación pueden conllevar largos plazos de preparación.

Como punto de referencia, esperamos que la economía mundial continúe desacelerándose gradualmente, creciendo solo un 2,2% en términos reales el próximo año, frente al 2,5% en 2023 y al 3% en 2022. Al mismo tiempo, esperamos que la inflación se mantenga por encima del nivel de objetivos de los bancos centrales hasta 2024. Las débiles perspectivas de crecimiento tienen sus raíces en las economías avanzadas, donde pronosticamos el crecimiento del PIB real más bajo desde la década de 1980 (fuera de las crisis financiera mundial y de COVID-19), debido al impacto acumulativo de la crisis sin precedentes de 2021-2023. Ciclo de alza de la política monetaria global. En medio de estas condiciones desafiantes, esperamos que la industria de seguros demuestre resiliencia durante los próximos dos años. Sin embargo, el lento crecimiento, la inflación elevada y la consiguiente incertidumbre en torno a las perspectivas económicas presentarán desafíos para las aseguradoras, y los riesgos son a la baja.

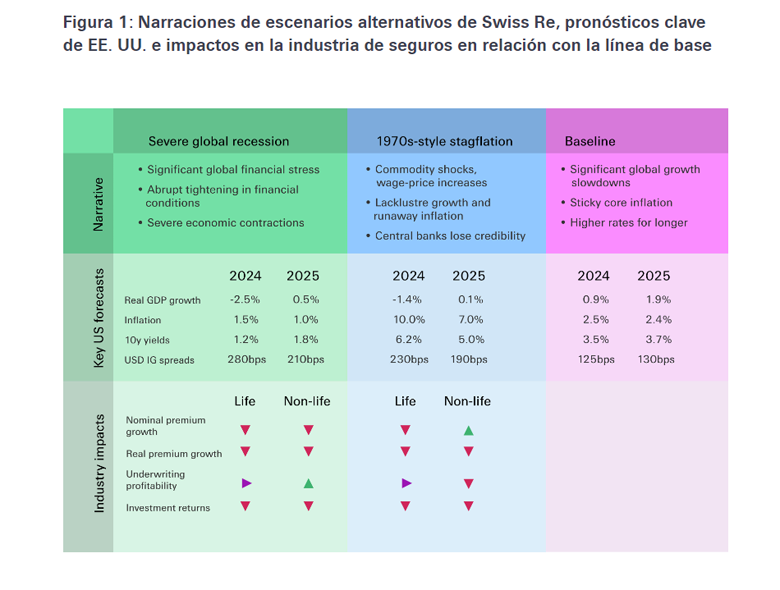

En este contexto, consideramos que dos escenarios distintos y más adversos son clave para analizar la resiliencia de los balances, la planificación del capital y el apetito por el riesgo: una “recesión global severa” y una “estanflación al estilo de los años 1970”. Una recesión mundial generaría condiciones macroeconómicas y financieras desfavorables, con fuertes desaceleraciones del crecimiento económico, caídas de las tasas de interés e importantes pérdidas en los mercados financieros. Un escenario de estanflación al estilo de los años 1970 traería una inflación severa en medio de un crecimiento estancado. A partir de ahora, y según nuestro seguimiento de las señales de escenario, los riesgos de que cualquiera de los escenarios se desarrolle parecen contenidos. Aún así, los acontecimientos que podrían presagiar un cambio hacia una de las alternativas incluyen la persistencia o reaceleración imprevista de la inflación, renovadas presiones sobre los precios de la energía, errores de política monetaria y/o dificultades en los mercados financieros.

Una grave recesión mundial afectaría a ambos lados de los balances de las aseguradoras y generaría preocupaciones sobre su solvencia. La contracción de la demanda llevaría a una caída del crecimiento de las primas nominales tanto en los seguros de vida como en los de no vida (ver Figura 1). Al mismo tiempo, tasas de interés más bajas, aumento de los diferenciales de crédito y caídas de los precios de los activos generarían rendimientos negativos de la inversión. Además, para las aseguradoras de vida, la caída de los ingresos y el aumento del desempleo probablemente harían que los volúmenes de primas se contrajeran, siendo los productos de ahorro los más afectados debido al impacto adicional de las bajas tasas de interés. Sin embargo, en no vida, una menor inflación y actividad económica reducirían los siniestros en relación con nuestro escenario base.

“Nuestros escenarios están parametrizados para capturar entre un 5% y un 10% de probabilidades. Se muestran parámetros seleccionados solo para EE.UU., aunque monitoreamos los escenarios más amplios y en las principales economías. Las flechas verdes/rojas indican un impacto general bastante positivo/negativo en la industria en relación con la línea de base, mientras que las flechas violetas indican impactos neutrales o mixtos, lo que refleja la variación entre diferentes líneas y/o entre negocios nuevos y existentes. Los impactos de no vida comprenden propiedad, responsabilidad civil y automóviles, excluyendo el crédito comercial. Rentabilidad de suscripción de seguros no de vida: siniestros; de por vida: márgenes operativos”. (Fuente: Instituto Swiss Re).

Mientras tanto, un escenario de estanflación al estilo de los años 1970 estresaría más el desempeño técnico. Se frenaría la demanda de seguros tanto de vida como de no vida, y las aseguradoras de no vida estarían más expuestas al shock inflacionario a través de una mayor gravedad de los siniestros y una rentabilidad debilitada. A medida que las tasas aumentan para cubrir los costos de los siniestros, el crecimiento de las primas nominales sería fuerte, pero una inflación alta resultaría en un crecimiento de las primas reales menor que en nuestro escenario base. El impacto adverso sobre los ingresos por inversiones dependería del grado de calce de ALM (es decir, la medida en que las reservas más altas se igualan inmediatamente con activos adicionales, que pierden valor con rendimientos más altos). Sin embargo, las reinversiones en bonos de mayor rendimiento podrían respaldar los ingresos por inversiones a más largo plazo.

La buena noticia es que el sector asegurador entró en 2023 con sólidos colchones de capital y posiciones de solvencia y liquidez muy por encima del 100% y sólo ligeramente por debajo de los niveles anteriores a la COVID. El endurecimiento monetario ha puesto fin a la represión financiera y se pueden suscribir nuevos negocios en condiciones más rentables. Sin embargo, la suficiencia de las reservas es más preocupante.

Pero mitigar posibles escenarios negativos no consiste únicamente en la gestión del capital y del riesgo. También se trata de reconocer que las acciones estratégicas pueden conllevar largos plazos de preparación. Por ejemplo, cuando se enfrentan presiones inflacionarias, las opciones de mitigación incluyen riesgos de revaloración y orientar nuevos negocios hacia productos de menor riesgo, lo cual lleva tiempo. Y, si bien la asignación de activos y otras herramientas de cobertura permiten una gestión más ágil del riesgo de las inversiones, el reposicionamiento aún debe considerar los requisitos de capital y las necesidades de liquidez.

Fuente: Swiss Re Institute