Las aseguradoras directas de no vida en los mercados avanzados han liberado en promedio reservas para pérdidas del año anterior, aunque el ritmo se ha desacelerado recientemente. Reservas más grandes para los años más recientes y un colchón para los siniestros aún no informados sugieren que existe un colchón sólido, pero los choques recientes están impulsando al alza los siniestros, lo que genera dudas sobre su adecuación. Con una gran incertidumbre, las aseguradoras pueden reducir el apetito por el riesgo y la nueva capacidad comercial, lo que a su vez puede sostener las duras condiciones del mercado.

- Las liberaciones de reservas de seguros directos en los mercados avanzados se están desacelerando después de una década de progreso favorable.

- Los recientes impactos de la pandemia, la guerra y la inflación están elevando los reclamos y planteando dudas sobre la adecuación de las reservas.

- Las aseguradoras han aumentado la proporción de siniestros incurridos pero no informados (IBNR) en respuesta.

- Una mayor incertidumbre sobre los próximos reclamos sugiere que las reservas corren el riesgo de ser insuficientes a pesar del gran colchón actual.

- Un mayor enfoque en la adecuación de las reservas puede impulsar aún más las duras condiciones del mercado y restringir la capacidad de nuevos negocios.

La adecuación de las reservas de las aseguradoras de no vida está en el centro de atención después de los recientes shocks sistémicos: inflación elevada y pérdidas por catástrofes naturales, COVID-19, la guerra en Ucrania y problemas en la cadena de suministro. En 2021 y 2022, las aseguradoras liberaron las reservas acumuladas en previsión de siniestros relacionados con la pandemia, aunque las liberaciones generales fueron ligeramente inferiores a las de años anteriores. Según algunas medidas, las posiciones de reserva son elevadas. [1] Por ejemplo, las aseguradoras en los EE.UU. reservaron con cautela durante los años de la pandemia en previsión de reclamos como los relacionados con la cibernética y la interrupción del negocio. Sin embargo, el aumento de la inflación y otros impactos de la pandemia, como los retrasos en los tribunales, aportan incertidumbre adicional al análisis de reservas. En general, vemos una mayor incertidumbre en torno a las estimaciones de pérdidas de reservas, con riesgos a la baja para la adecuación.

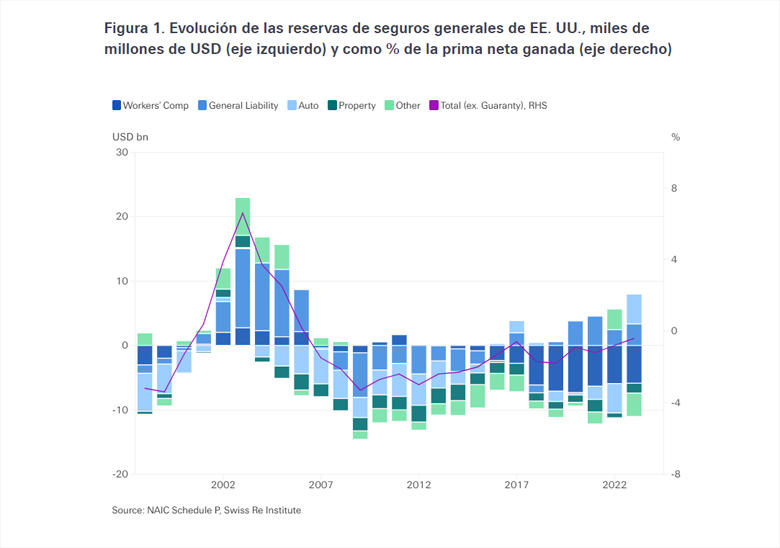

La evolución de las reservas en algunos mercados clave sugiere que existe un margen elevado de reservas. Las aseguradoras de EE.UU. han liberado reservas constantemente desde 2006. En EE.UU., el desarrollo promedio de reservas ha sido una liberación de 1% por año durante los últimos 25 años (ver Figura 1). Mientras tanto, en el Reino Unido, la tendencia a largo plazo en el desarrollo de reservas ha estado cerca del equilibrio, sin grandes liberaciones. Históricamente, los suscriptores en Europa continental han sido conservadores en sus estimaciones de pérdidas, y las liberaciones en los años previos a 2021 han sido incluso mayores que el promedio histórico ya significativo.

Las cautelosas estimaciones iniciales de pérdidas de las aseguradoras para los eventos de 2020-2021 han contribuido al patrón de liberación de reservas. Las estimaciones de siniestros de COVID-19 se han reducido de demandas iniciales de hasta USD 100.000 millones, [2] a pérdidas re/aseguradas de vida y no vida de alrededor de USD 45.000-50.000 millones [3]. Las frecuencias más bajas de reclamos de automóviles durante los bloqueos por COVID también contribuyeron a la acumulación de reservas en exceso incluso después de las liberaciones para los años de accidentes de 2020 y 2021. Sin embargo, todavía se justifica la cautela, ya que aún se desconoce el resultado final de muchos casos judiciales de COVID-19, y los inversores externos están comprando participaciones en el litigio, lo que podría contribuir a la inflación social. La guerra en Ucrania se ha sumado al riesgo de reserva, ya que las pérdidas siguen siendo muy inciertas en líneas que incluyen aviación, riesgo político, cibernético y D&O. Si bien es probable que las estimaciones sigan evolucionando significativamente, los recuentos provisionales de reclamos relacionados con la guerra de Ucrania varían alrededor de USD 10-20 mil millones [4],[5]. Las elevadas pérdidas por catástrofes naturales son otro factor que genera incertidumbre. El potencial de más problemas y escasez en la cadena de suministro ha hecho que sea más difícil predecir los aumentos en los costos de las reclamaciones debido a un aumento de la demanda después de un gran desastre natural. Entre los eventos recientes, las altas estimaciones iniciales de las pérdidas del huracán Ian pueden ayudar a garantizar que se hayan reservado suficientes reservas.

El choque inflacionario ha interactuado con otros eventos de los últimos años para aumentar la magnitud y variabilidad de las reservas para pérdidas. La inflación afecta las reclamaciones a través de múltiples canales. Por ejemplo, a medida que las presiones de los precios pasen de bienes a servicios durante 2023, las líneas de cola larga (típicamente de responsabilidad) pueden verse afectadas de manera desproporcionada. Estos constituyen la mayoría de las reservas y se ven afectados por la inflación médica, salarial y social. Además, los acuerdos retrasados pueden ser un problema mayor durante los episodios inflacionarios, vinculando la inflación económica y social y elevando los veredictos del jurado y los acuerdos de reclamos.

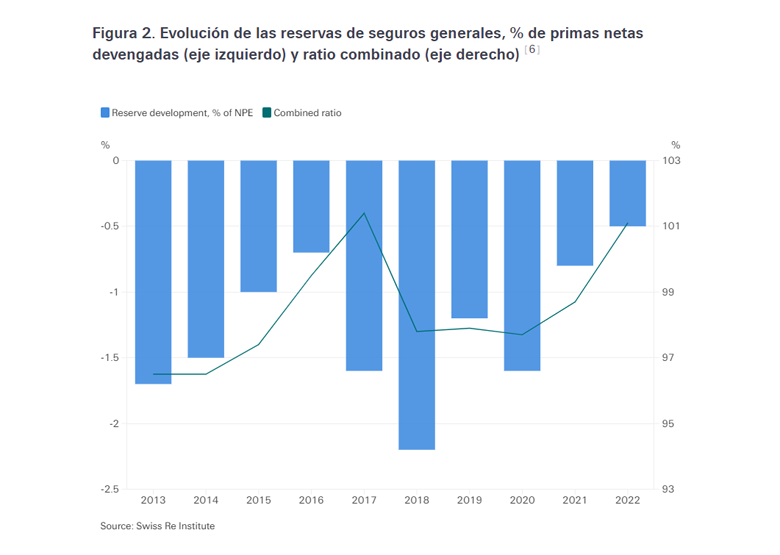

Los lanzamientos en los grandes mercados avanzados disminuyeron ligeramente desde 2020 hasta 2022, impulsados por la responsabilidad general y de automóviles en los EE.UU. y el Reino Unido. A pesar de las altas reservas actuales, las presiones de los recientes shocks sistémicos y la inflación elevada crean más incertidumbre, y creemos que existe una mayor probabilidad de que la adecuación se debilite (ver Figura 2). Este riesgo, y la incertidumbre sobre el negocio heredado, podría limitar la capacidad disponible de las aseguradoras para nuevos negocios y requerir más primas para cubrir. Esto podría extender o exacerbar las duras condiciones actuales del mercado en los seguros de no vida.

Fuente: Swiss Re Institute

Por James Finucane, Economista Sénior, y Arnaud Vanolli, Economista, de Swiss Re Institute.

Referencias

[1]. Estimaciones recopiladas por SRI en base a informes de Autonomous, Barclays, BofA y UBS, mayo de 2020.

[2]. Alrededor del 70 % de estas son pérdidas de no vida, y alrededor del 45 % del total fue IBNR. El gran realineamiento, Howden Group, enero de 2023.

[3]. Véase, por ejemplo, reclamos por interrupción de negocios por Covid-19: ¿un cambio en la marea?, Mills & Reeve, 23 de noviembre de 2022.

[4]. Invasión de Ucrania: actividad de reclamos manejable, pero incierta, Allianz GCS, julio de 2022.

[5]. Grupo Howden (n 3)

[6]. Nota: La muestra para las métricas financieras de toda la industria consiste en EE.UU., Reino Unido, Alemania, Francia, Italia, Australia, según la contabilidad legal. No hay datos para Japón y Canadá. Los cambios de reserva que se muestran son relativos al promedio histórico.