Desde la pandemia de COVID-19 hasta la guerra en Ucrania y la alta inflación de 40 años en las principales economías, el mundo ha enfrentado impactos extraordinarios en los cinco años desde que lanzamos nuestra investigación anual sobre la brecha de resiliencia y protección. Dados los grandes cambios de política económica en respuesta, es vital que entendamos qué impulsa la absorción de riesgos, la contribución de los seguros y las acciones que podemos tomar para restaurar la resiliencia.

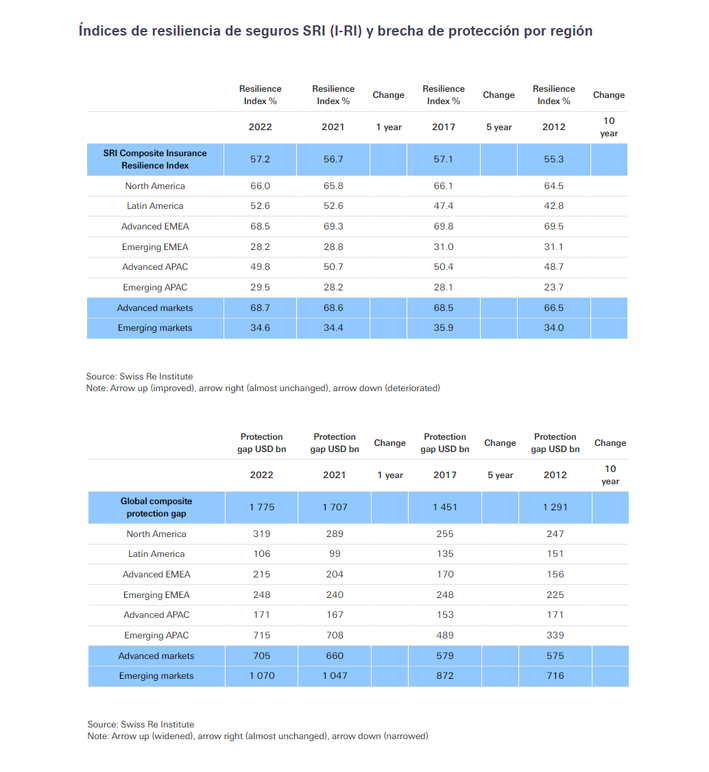

Medimos la resiliencia como qué tan bien una economía, una empresa o un hogar pueden resistir un shock financiero inesperado, como una catástrofe natural o la muerte del sostén de la familia. Nuestro índice de resiliencia macroeconómica captura hasta qué punto una economía puede resistir un impacto como una recesión; y nuestros índices de resiliencia de seguros miden cómo los seguros contribuyen a mantener la estabilidad financiera de los hogares y las empresas al transferir o absorber riesgos clave para la vida, la salud y la propiedad. La brecha de protección es la porción no asegurada o desprotegida de los recursos necesarios para mitigar completamente un riesgo.

La brecha de protección global alcanzó un nuevo máximo de USD 1,8 billones en 2022

Vemos que la economía mundial actual necesita una recarga sostenida de resiliencia. El valor de la exposición al riesgo sin protección a nivel mundial ha aumentado constantemente en los últimos cinco años. Estimamos la brecha de protección global en USD 1,8 billones en términos de primas equivalentes para 2022, un aumento acumulativo del 20% sobre la estimación de términos comparables de USD 1,5 billones para 2018. Hemos ampliado los índices de resiliencia de los seguros con un nuevo índice de protección de cultivos y hemos agregó el peligro de tormentas convectivas severas a nuestro índice de catástrofes naturales. Estimamos que alrededor del 43% del riesgo a nivel mundial no estaba protegido por activos o seguros en 2022, una mejora con respecto al 46% de hace una década.

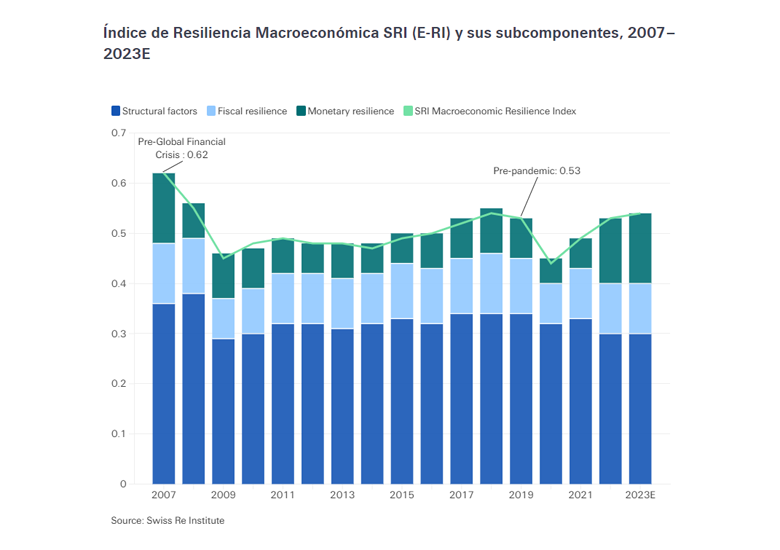

La resiliencia económica aumentó en 2022 a medida que se normalizó la política monetaria

La resiliencia macroeconómica se fortaleció a nivel mundial en 2022 cuando los bancos centrales aumentaron las tasas de interés y nuestra medida de resiliencia macroeconómica volvió a su nivel previo a la pandemia. Sin embargo, sigue siendo un 15% más débil que en 2007, antes de la Crisis Financiera Mundial (GFC). El riesgo es elevado: el proceso de endurecimiento monetario para controlar la inflación ha dejado al descubierto los riesgos de estabilidad financiera y recesión, mientras que la persistente inflación aumenta la necesidad de apoyo fiscal para compensar la erosión del poder adquisitivo de los hogares. Esperamos poca mejora en la resiliencia en 2023 o 2024.

Alrededor del 60 % de la exposición global de cultivos asegurables no está protegida contra los peligros naturales

Nuestra investigación del mercado de seguros también señala la necesidad de resiliencia en cuatro peligros clave. El sistema agroalimentario sustenta a casi la mitad de la población mundial y la seguridad alimentaria ha sido una preocupación clave desde el estallido de la guerra en Ucrania. Sin embargo, nuestro nuevo índice de cultivos encuentra que alrededor del 60% de la producción global de cultivos asegurables estuvo desprotegida contra desastres naturales y accidentes (p. ej., incendios, enfermedades y plagas de insectos) en 2022. Estimamos que la brecha global de protección de cultivos es de USD 113 000 millones (equivalente a primas), un 28% en términos nominales desde 2016, lo que enfatiza la importancia de los seguros agrícolas para suavizar las fluctuaciones de ingresos de los agricultores. Nuestro índice de resiliencia ante catástrofes naturales estima que alrededor del 75% del riesgo global estaba desprotegido en 2022, con brechas de protección más grandes en los mercados emergentes.

La resiliencia de la salud muestra una fuerza alentadora, situándose en el 78% en 2022, ya que los estándares de vida y salud mejoraron junto con el crecimiento económico, particularmente en las economías emergentes de Asia. Sin embargo, la resiliencia de la mortalidad es baja, del 43%, lo que implica que muchos hogares son vulnerables a la pérdida del sostén de la familia. Estimamos que la brecha de mortalidad global se amplió a USD 406.000 millones en 2022, un máximo histórico, impulsado por la inflación, los aumentos salariales y la debilidad de los mercados financieros. El seguro de vida ha ayudado a mejorar la protección en la mayoría de los países, particularmente en aquellos con mayor resiliencia, pero aún queda mucho por hacer.

Recargar la resiliencia mediante la reducción de pérdidas esperadas y la ampliación de la cobertura de seguros

Recargar la resiliencia requiere dos estrategias: reducir las pérdidas esperadas y ampliar la cobertura de seguros. Por ejemplo, la inversión puede reducir el riesgo de daño a los cultivos, la propiedad y la infraestructura debido a catástrofes naturales para reducir estructuralmente las brechas de protección mientras respalda el crecimiento económico. Tal inversión puede generar dividendos económicos que superan el costo por múltiplos de 2:1 a 10:1. Cada USD 1 invertido en la prevención de pérdidas en los países de bajos ingresos crea un dividendo de resiliencia relativamente mayor que en las economías más ricas. Al reducir el riesgo, la prevención de pérdidas también fomenta la asegurabilidad.

En el límite de la prevención de pérdidas, entra en juego la transferencia de riesgos. Por ejemplo, la Autoridad Europea de Seguros y Pensiones de Jubilación (EIOPA) estima que un desastre a gran escala que cause pérdidas directas de más del 0,1% del PIB puede reducir el crecimiento del PIB en alrededor de 0,5 puntos porcentuales en el trimestre de impacto si la proporción de pérdidas aseguradas es bajo, pero cuando están suficientemente asegurados, los eventos son intrascendentes en términos de producción perdida. La industria de seguros puede incentivar el comportamiento de mitigación de pérdidas y respaldar la transferencia de riesgos a nivel doméstico y corporativo.

Fuente: Swiss Re Institute / Sigma

Por Roopali Aggarwal, Asociado de datos e investigación de seguros Swiss Re Institute & Chandan Banerjee, Economista de catástrofes naturales & Lucia Bevere, Analista sénior de datos sobre catástrofes & Caroline De Souza Rodrigues Cabral, Economista sénior Swiss Re Institute & Hendre Garbers, Economista sénior Swiss Re Institute & Loïc Lanci, Economista Swiss Re Institute & Patrick Saner, Head Macro Strategy Swiss Re Institute & Thomas Holzheu, Economista jefe para las Américas Swiss Re Institute & Arnaud Vanolli, Economista Swiss Re Institute & Li Xing, Jefe de Análisis del Mercado de Seguros Swiss Re Institute.